Sofern Sie Privatkunden im EU-Ausland beliefern und die ab dem 1.7.2021 geltende Lieferschwelle von 10.000 Euro überschritten haben, ist der Verkauf im Empfangsland steuerbar, d.h. die Lieferung unterliegt dem dort geltenden Steuersatz.

Wenn die Lieferschwelle nicht überschritten wurde, ist die Lieferung / Leistung in Deutschland steuerbar und unterliegt somit wie gehabt der deutschen Umsatzsteuer (19 % oder 7 %).

Mit der neuen Lieferschwelle ändert sich auch das Verfahren zur Abgabe der Umsatzsteuer. Durch das One-Stop-Shop Verfahren (OSS) können Sie ab dem 01.07.2021 bei Überschreitung der Lieferschwelle die Umsätze an Privatpersonen über eine zentrale Umsatzsteuererklärung beim Bundeszentralamt für Steuern (BZSt) melden und die sich daraus ergebende Umsatzsteuer abführen.

Durch die Einführung von OSS ist es nicht mehr notwendig, sich lokal in einem anderen EU-Land steuerlich anzumelden und eine Steueranmeldung in den einzelnen EU-Staaten durchzuführen.

Der folgende Beitrag beschreibt, wie Sie das One-Stop-Shop-Verfahren in Amicron-Faktura einrichten und nutzen.

Die dokumentierten neuen Funktionen sind erst ab dem Release von Ende Juni enthalten, das voraussichtlich ab dem 24.6.2021 verfügbar sein wird.

Teilnahme am One-Stop-Shop-Verfahren

Die Teilnahme am besonderen Besteuerungsverfahren kann seit dem 01.04.2021 mit Wirkung zum 01.07.2021 elektronisch über das BZStOnline‑Portal (BOP) beantragt werden.

Haben Sie die Lieferschwelle überschritten?

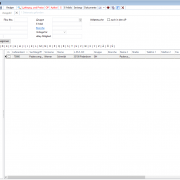

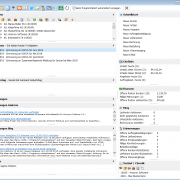

Bei Amicron-Faktura finden Sie auf der Heute-Seite unter Finanzen eine Summierung von Nettoumsätzen mit Privatkunden aus der EU (Jahreswert), so dass Sie einfach erkennen können, ob die Lieferschwelle erreicht wurde. Mit Klick auf den Umsatzwert lassen sich zur Kontrolle die entsprechenden Aufträge auflisten.

One-Stop-Shop aktivieren

Wenn Sie die Lieferschwelle überschritten haben und One-Stop-Shop (OSS) nutzen möchten, müssen Sie dies in Amicron-Faktura zunächst aktivieren. Erst dann werden die dafür notwendigen Optionen im Programm angezeigt.

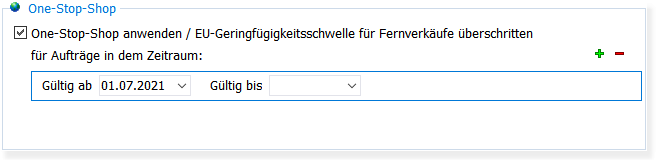

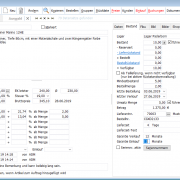

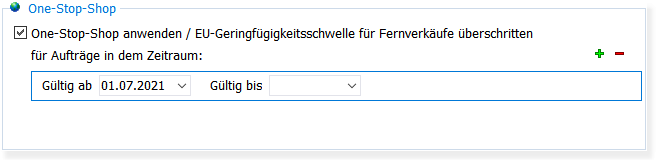

Rufen Sie dazu in den Programmoptionen die Seite “Steuersätze” auf. Dort finden Sie ab dem Juni-Release von 2021 folgende neue Option:

Aktivieren Sie die Option One-Stop-Shop (OSS) anwenden / EU-Geringfügigkeitsschwelle für Fernverkäufe überschritten

Tragen Sie dann das Datum ein, ab dem Sie OSS verwenden: gültig ab 01.07.2021

Ab diesem Datum wird in Aufträgen die Umsatzsteuer des Ziellandes verwendet und ausgewiesen, welche dann über One-Stop-Stop gemeldet werden kann.

Falls Sie die Lieferschwelle aktuell noch unterschreiten und erst später mit OSS beginnen, können Sie statt dem 1.7.2021 ein späteres Datum eintragen.

Sollte in zukünftigen Jahren die Lieferschwelle wieder unterschritten werden, lässt sich auch ein Enddatum eintragen. Wenn die Lieferschwelle dann irgendwann erneut überschritten werden sollte, können Sie über den „+“ Schalter weitere Zeiträume für OSS hinzufügen.

Steuersätze anlegen

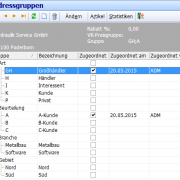

Um Aufträge über One-Stop-Shop (OSS) abwickeln zu können, müssen die von Ihnen belieferten EU-Länder bei den Steuersätzen eingetragen werden.

Rufen Sie dazu in den Programmoptionen die Seite “Steuersätze” auf.

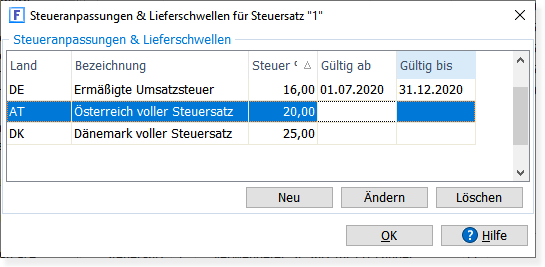

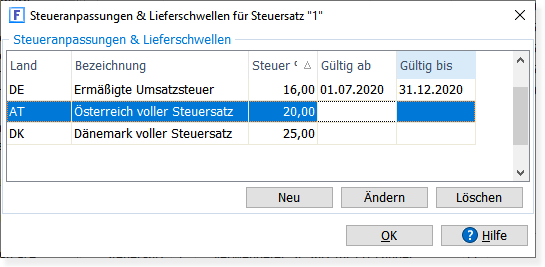

Wählen Sie in der Tabelle den Steuersatz “1” (voller Steuersatz) an und drücken dann den Schalter “Steueranpassungen & Lieferschwellen”.

Legen Sie dort über “Neu” einen neuen Datensatz an. Beim Land ist das Länderkürzel einzutragen, das Sie auch bei der Adresse als Land verwenden (es muss bei “System > Einstellungen 2/2” als EU-Land eingetragen sein). Bei Steuer% tragen Sie den Steuersatz für dieses Land ein, der dort für den “vollen Steuersatz” gilt. Gültig ab und Gültig bis muss nicht ausgefüllt werden, ein Eintrag ist für OSS nicht notwendig.

Speichern Sie die Eingaben über den OK-Schalter. Der Eintrag sollte jetzt in der Liste der Steueranpassungen aufgeführt sein. Schließen Sie das Fenster über OK.

Wählen Sie jetzt in der Tabelle den Steuersatz “2” (ermäßigter Satz) an und drücken dann den Schalter “Steueranpassungen & Lieferschwellen”. Tragen Sie dort für die belieferten EU-Länder den ermäßigten Steuersatz ein.

Sofern für Sie weitere ermäßigte Steuersätze der jeweiligen EU-Länder relevant sind, hinterlegen Sie diese bitte ebenfalls nach dem gleichen Schema bei den Steuersätzen 3, 4 & ggfs. 5.

Sobald der EU-Steuersatz eingetragen ist, wird er bei allen Aufträgen, die an Privatkunden aus dem jeweiligen Land ausgestellt werden, mit der entsprechenden Steuer gerechnet und auf dem Auftrag ausgedruckt. Formularanpassungen beim Drucklayout sind dazu nicht notwendig. Bei der Eingabe der Auftragspositionen werden bei den betroffenen Aufträgen in der Spalte „St.“ (Steuersatz) hinter dem Steuerkürzel zusätzlich die Steuerprozente angezeigt.

Fibu-Konten

Wenn Sie die Schnittstelle zur Fibu oder DATEV aktiviert haben, müssen Sie bei jedem angelegten EU-Steuersatz auch die Fibu-Konten hinterlegen. Falls für das Land keine Konten eingetragen sind, wird auf die Konten des übergeordneten Steuersatzes zurückgegriffen (Inland), was dann in der Buchhaltung bei der Umsatzsteuer zu Problemen führt. Sie können für jedes Land ein eigenes Konto verwenden oder ein gemeinsames Konto für alle EU-Länder. Für volle und reduzierte Sätze sollten auf jeden Fall getrennte Konten verwendet werden.

Die Auswertung für die OSS-Meldung basiert auf den gespeicherten Auftragsdaten. Wenn Sie die Quartalsmeldung für OSS vom Steuerberater durchführen lassen und ihm dazu die Fibu-Buchungen übergeben, sprechen Sie mit ihm bitte rechtzeitig die Konten ab und tragen diese bei den Steuersätzen ein.

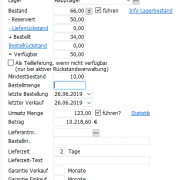

Artikel: abweichende Steuersatzzuordnung für bestimmte EU-Länder

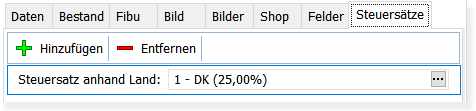

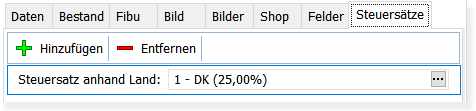

Bei den Artikelstammdaten kann bei Bedarf eine abweichende Steuersatzzuordnung pro Land eingetragen werden. Dieses Feature ist neu ab dem Release vom 1.6.2021.

In Dänemark gilt z.B. bei Büchern der volle Steuersatz. Wenn Sie über OSS ein Buch nach Dänemark verkaufen, darf also nicht der beim Artikel eingestellte reduzierte Satz verwendet werden. Deshalb müssen Sie beim Artikel auf der Kartei “Steuersätze” einen Eintrag “voller Steuersatz DK (25%)” ergänzen.

Aufträge: Netto oder Brutto?

Ein Auftrag kann mit der Steuereinstellung “inkl.” oder “zzgl.” erstellt werden. Bei abweichenden EU-Steuersätzen ist dies ausschlaggebend dafür, ob der Netto- oder Bruttopreis des Artikels verwendet wird.

Steuer inkl.: der Bruttopreis wird aus den Artikelstammdaten übernommen und der Nettopreis auf Basis des gültigen EU-Steuersatzes neu berechnet.

Steuer zzgl.: der Nettopreis wird übernommen und der Bruttopreis neu berechnet

Auftrag: Ist es ein OSS?

Sobald Sie einen Auslandsauftrag mit einem Zielland innerhalb der EU anlegen, wird bei im Auftrag rechts neben dem Feld “Steuer” die Option “OSS Auftrag” aktiviert.

Voraussetzung:

- Beim Land ist ein EU-Land eingetragen

- Die UStID ist leer (es ist also ein Privatkunde und keine Geschäftskunde)

- Sie haben in den Programmoptionen One-Stop-Shop (OSS) anwenden aktiviert (siehe oben)

- Das Datum des Auftrags ist >= 1.7.2021 (bzw. dem von Ihnen eingestellten Startzeitpunkt)

Beim Auftrag wird dann automatisch die für das Zielland gültige Steuer verwendet und auf der Rechnung ausgewiesen.

Ein Auftrag kann von OSS ausgeschlossen werden, indem bei „Steuer“ die Option “OSS Auftrag” entfernt wird.

Importierte Aufträge aus dem Shop

Die Konfiguration für das OSS-Verfahren muss grundsätzlich auch in Ihrem Shopsystem vorgenommen werden.

Konkrete Informationen stellt Ihnen der jeweilige Anbieter des Shopsystems zur Verfügung.

Shopware 5: https://docs.shopware.com/de/shopware-5-de/einstellungen/shopeinstellungen-allgemein#steuer

Gambio: https://www.gambio.de/blog/eu-umsatzsteuerreform-wie-gambio-euch-jetzt-hilft/

OSS-Aufträge werden beim Shop-Import ebenfalls automatisch erkannt.

Voraussetzung:

- Sie haben die entsprechende Konfiguration in Ihrem Shopsystems vorgenommen.

- Die Steuersätze in Amicron-Faktura wurden angepasst und die von Ihnen belieferten EU-Länder hinterlegt.

OSS-Meldung durchführen

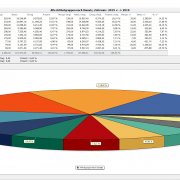

Alle Aufträge, die als “OSS Auftrag” gekennzeichnet sind (siehe oben), werden in die Meldung aufgenommen. Die Daten basieren auf den gespeicherten Aufträgen und nicht auf den generierten Fibu-Buchungen. Die Meldung ist somit auch für Anwender ohne aktivem Fibu-Modul möglich.

Wenn Ihr Steuerberater die Meldung durchführen soll, übergeben Sie die Buchungen über die integrierte DATEV-Schnittstelle. Dort werden mit dem Update die notwendigen neuen Felder EU-Land und UStID (Bestimmung)“ und „EU-Steuersatz (Bestimmung)“ übergeben.

Das Durchführen der OSS-Meldung wird zum jetzigen Zeitpunkt noch nicht unterstützt. Wir gehen aktuell davon aus, dass wir diese Funktion bis September 2021 fertiggestellt haben.

Ihre Anforderungen?

Haben Sie Fragen oder weitere Wünsche zum Thema One-Stop-Shop? Schreiben Sie bitte direkt in das Kommentarfeld dieses Beitrags oder nutzen Sie das Kontaktformular.